日本の低金利・人口減少により、国内だけで資産を増やすのは年々難しくなっています。そこで注目されているのが、海外不動産投資。成長国の都市開発や若年人口の厚み、通貨分散の効果を取り込みながら、インカムゲイン(家賃収入)とキャピタルゲイン(価格上昇益)の両輪で中長期の資産形成を狙えるのが魅力です。一方で、法制度・税制の違い、為替、現地管理など特有のリスクも無視できません。

本記事では、初心者にも分かりやすく、投資経験者にも納得感のある形で「海外不動産投資の全体像」を整理します。まずは国内投資との違いを押さえ、6つのメリットと主なリスクをバランスよく解説。さらに、長期資産形成の観点(収益性・通貨分散・承継)を深掘りし、始め方のステップ、収益が狙えるおすすめ国の比較ポイントまでをワンストップでご紹介します。

こんな方におすすめです:

-

国内の不動産や金融資産に偏ったポートフォリオを見直したい

-

円安・インフレに備えて通貨分散を取り入れたい

-

老後資金や相続・承継まで見据えた中長期の運用設計をしたい

-

東南アジアや米国など、国別の実態を比較して判断したい

読み終える頃には、海外不動産投資を「なんとなく良さそう」から「自分にとって実行可能か」まで評価できる基準が手に入ります。

海外不動産投資がおすすめな理由/6つのメリット

海外不動産投資には、日本国内の不動産投資では得られないメリットが数多く存在します。キャピタルゲインを狙える市場の多さ、賃貸需要の安定、リスク分散、為替差益の期待、そして優遇制度や税制面の恩恵が挙げられます。これらのメリットを最大限に活かすことで、安定した収益が期待できます。

日本と比べて格安で購入可能

特に東南アジア諸国(フィリピン、マレーシア、タイ、ベトナム、カンボジア)の不動産価格は、都心部においても比較的安価で購入できます。

| 市内中心部価格相場(㎡あたり) | 郊外価格相場(㎡あたり) | |

| 日本(東京) | 約162万円 | 約79万円 |

| タイ(バンコク) | 約89万円 | 約42万円 |

| フィリピン(マニラ) | 約55万円 | 約36万円 |

| マレーシア(KL) | 約46万円 | 約22万円 |

| ベトナム(ハノイ) | 約48万円 | 約27万円 |

| カンボジア(プノンペン) | 約33万円 | 約20万円 |

【出典】NUMBEO|Cost of Living / Property Prices(都市別ページ参照)

東南アジアにおいて経済的にも観光的にも注目を集めるタイの首都、バンコクにおいても1平米当たりの価格相場は東京の約半分程度です。

その他の国においては日本の4分の1以下の都市もあり、今後の成長の期待感も加味すると割安であると言えます。

r>

キャピタルゲインが狙える市場の多さ

日本の不動産価値は近年上昇を続けているものの、91年のバブル以降、目覚ましい上昇を見せることはなく、諸外国の水準と比べると低く推移しています。

その一方、海外市場には、まだ発展途上の地域が多く存在し、不動産の価値が急上昇する可能性があります。とくに、東南アジアをはじめとする新興国では、経済成長とともに不動産価格も上昇しやすく、将来的な売却益が見込めます。

また、成熟した市場であっても、戦略的に立地を選ぶことでキャピタルゲインを狙えるチャンスが増えます。こうした市場を見極めることが、海外不動産投資における成功の一歩です。

賃貸需要が旺盛な地域での安定収益

一般的に、不動産投資では人口増加や都市化の進行が著しい地域では、賃貸需要が安定しています。賃貸物件に対する需要が高い地域は、空室リスクが低く安定収益が期待できます。

経済成長が著しい国は、不動産の価値上昇が期待される市場となります。たとえば、新興国でのインフラ開発や産業の発展により、キャピタルゲインが狙える場合が多いです。

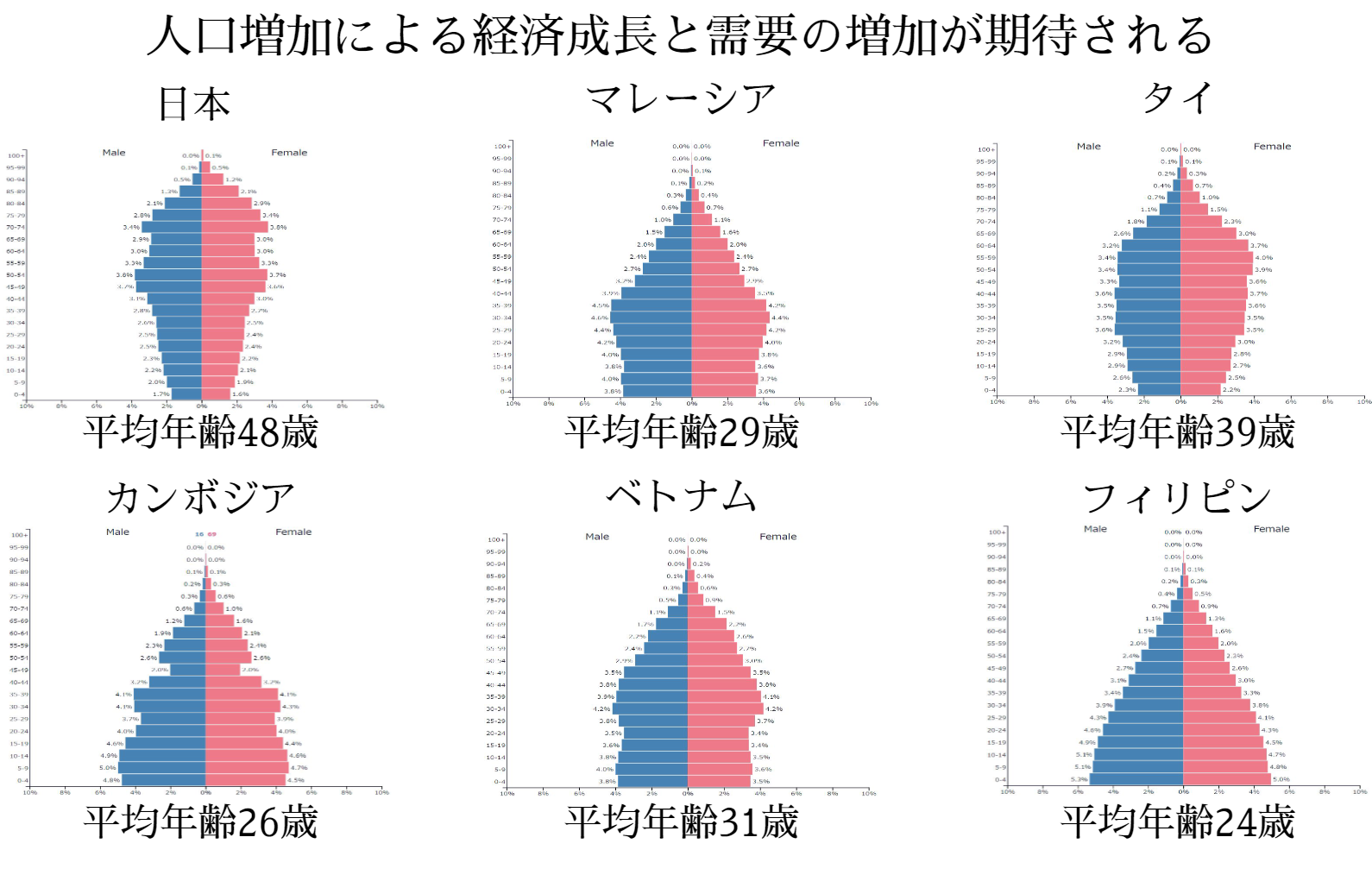

また、人口動向も賃貸需要に直接影響するため、人口増加率が高い国では賃貸需要が安定しやすくなります。特に、若年層が多い国は、長期的な経済成長の期待が持てるため、投資先としての魅力が高まります。

【出典】CIA World Factbook |Population Pyramid by Region

日本と比較すると、東南アジア諸国の総人口における若年層比率が非常に高いことが分かります。若年層が多い国においては賃貸需要とマイホーム購入需要が安定的に存在するため、キャピタルゲインに加えて賃貸収入等でインカムゲインを狙う方にもおすすめの投資先です。

また、観光地や経済特区などでも需要が増加しているため、立地選びが収益安定に大きく影響します。安定した賃貸収益を目指すには、地域の需要動向を把握することが重要です。

投資先分散によるリスクの軽減

海外不動産投資は、投資先を分散することでリスクを軽減できます。国内不動産に偏らないことで、経済や市場動向の変化に対するリスクを分散できます。

日本においては自然災害のリスクにも注意する必要があります。今後30年以内の巨大地震の発生予測としては、マグニチュード8〜9の南海トラフ地震の発生確率は70〜80%、マグニチュード7の首都直下型地震の発生確率が70%とされています。

そのため、日本国内市場に依存しない収益源を持つことは、長期的な資産の安定性に寄与します。分散投資は、投資全体のリスク管理を強化する手段として有効です。

為替差益の期待と通貨リスクヘッジ

為替変動による差益も、海外不動産投資の魅力の一つです。たとえば、円安時には、円での利益が増加するため、通貨の強弱を見極めることで収益が向上します。

また、為替リスクは、投資収益に大きな影響を与えます。特に現地通貨が安定している国は、収益が為替変動によって目減りするリスクが低く、長期的な資産形成に適しています。

現地通貨が強い国では、将来的に為替差益が期待できるため、安定した投資環境と収益が見込めます。投資先通貨の動向を常にチェックし、適切な対策を講じることが重要です。

国による優遇制度と税制メリット

海外の一部の国では、外国人投資家に対して優遇措置が提供されることがあり、税制面でのメリットが得られる場合があります。優遇制度により、税負担が軽減されるため、投資収益を最大化できます。

また、外国人が不動産を購入しやすい法制度が整っている国は、手続きや契約の透明性が確保されていることが多く、リスクが低減します。

ただし、税制の理解は、投資パフォーマンスに直結するため、投資前に調査することが不可欠です。税制の恩恵を上手に活用することが、収益拡大の鍵となります。

海外不動産投資の6つのリスクとデメリット

海外不動産投資に関して、デメリットやリスクを懸念する方も多くいらっしゃいます。

法制度や税制の違い、為替リスク、賃貸管理の難易度、そして国情の不安定さなど、慎重な対策が必要な部分をご紹介します。

法制度や税制の違いによるリスク

海外不動産投資には、国ごとに異なる法制度や税制が関係します。現地の法制度に不慣れな場合、契約時のリスクが増大する可能性があり、慎重な確認が必要です。

また、税制の変更が突然行われるケースも多く、収益に影響を及ぼす可能性があります。法制度や税制を十分に理解し、リスクに備えることが大切です。

例えば、ベトナムやフィリピンにおいては、コンドミニアム1棟あたりの外国人の部屋の保有割合が定められています。こうしたルールを知らずに物件を購入してしまうと、外国人購入制限枠の関係で自分の好きなタイミングでの物件の購入や売却ができないといった問題が発生します。

為替リスクと通貨変動の影響

為替リスクは、海外不動産投資の大きなデメリットです。現地通貨が円に対して不安定な場合、収益が目減りするリスクが伴います。

為替変動による損失を防ぐためには、通貨動向を常にチェックし、リスク管理の手段を講じることが重要です。通貨安定性の低い国では、慎重な判断が求められます。

賃貸管理や物件管理の難易度

海外での賃貸管理や物件管理は、現地にいない分、難易度が高くなります。物件のメンテナンスや入居者管理など、管理会社に委託する場合が多く、管理費用が収益に影響を与える場合があります。信頼できる管理会社を選ぶことが、賃貸物件の安定運営に欠かせません。

情勢不安定な国での投資リスク

海外では、政治や経済の不安定さが投資リスクにつながることがあります。発展途上国や情勢の不安定な地域では、政策変更や経済変動により収益が影響を受けやすくなります。投資先の国の情勢を調査し、安定性の高い地域を選ぶことがリスク軽減に寄与します。

海外不動産購入の融資が受けにくい

日本国内とは異なり、海外不動産購入に対する融資は難易度が高いことが一般的です。現地の銀行から融資を受けるには、多くの条件が求められ、借入が難しい場合があります。

日本の金融機関からの融資も限られるため、自己資金での購入が基本となります。資金調達の手段を事前に確認し、計画的に資金を準備することが重要です。資金面での不安定さは、投資戦略に影響を与える可能性があるため、十分な準備が求められます。

建物が完成しない可能性がある

海外不動産投資において、物件の施工前あるいは完成前に販売される「プレビルド物件」に投資することも多いです。

プレビルド物件の魅力は、完成後よりも安く購入可能で、建築着手前など早く購入すればするほど格安で購入できることです。購入価格を安く抑えることで、完成後の大幅なキャピタルゲインを狙うこともできます。

一方プレビルド物件にはリスクも存在します。

・物件の竣工が予定より大幅に遅れる、もしくは完成しない

・完成後の物件価格が思っていたより上がらない

・物件の現地での需要が想定より低く、売却ができないこのようなリスクを軽減・回避するためには、施工実績がある信頼できるデベロッパーを選ぶことが大切です。

海外不動産投資で収益が狙えるおすすめ国5選

海外不動産投資の成功には、適切な投資先国を選ぶことが大切です。各国の市場動向や経済状況を理解し、収益が狙える国を見極めることが求められます。フィリピン、マレーシア、カンボジア、ベトナム、タイ、アメリカなどは、今後の成長が期待される国々として注目されています。

フィリピン

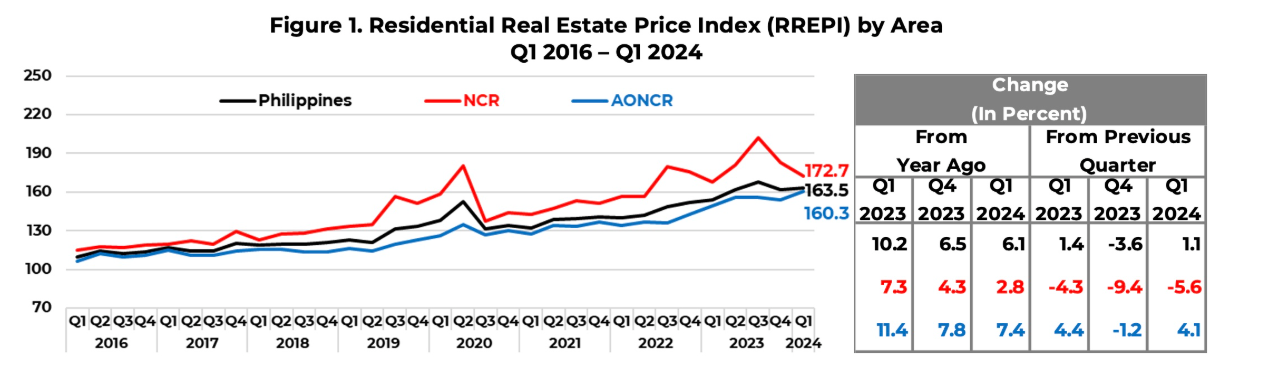

フィリピンは、経済成長が著しく、特にマニラ周辺の不動産市場が活発です。若年層の人口が多く、賃貸需要が高いことから安定した収益が期待できます。

フィリピンのマニラの高級コンドミニアムは、2023〜2024年において、世界44都市の中で最も価格が上昇しました。この価格上昇はパンデミックの際も勢いが衰えることがなく、為替相場のドル高の影響も大きいと見られています。

【出典】The Wealth Report|Knight Frank

また、外国人に対する投資規制も緩和されており、投資環境が整っています。教育機関やビジネス地区が多く、リゾート地も近いため、観光需要も高まっています。

マレーシア

マレーシアも、海外不動産の投資先として魅力的な国です。クアラルンプールを中心に都市開発が進んでおり、外国人向けの不動産も多く存在します。

【出典】Bank Negara Malaysia|Housing Price Index

マレーシアのクアラルンプールにおける住宅不動産の取引件数は、2023年下半期において過去最高を記録しました。高級コンドミニアムよりも少し価格帯の安い物件の取引が多く、マレーシアの不動産投資による家賃収入などのインカムゲインを狙う方にとっては良い兆候です。

【出典】クアラルンプール不動産市場調査レポート|UDアセットバリュエーション株式会社

政府による外国人投資への優遇策があり、長期滞在ビザ制度なども充実しています。また、物価が安く、生活費の面でも魅力があります。安定した経済成長が続いており、キャピタルゲインの期待も高いです。

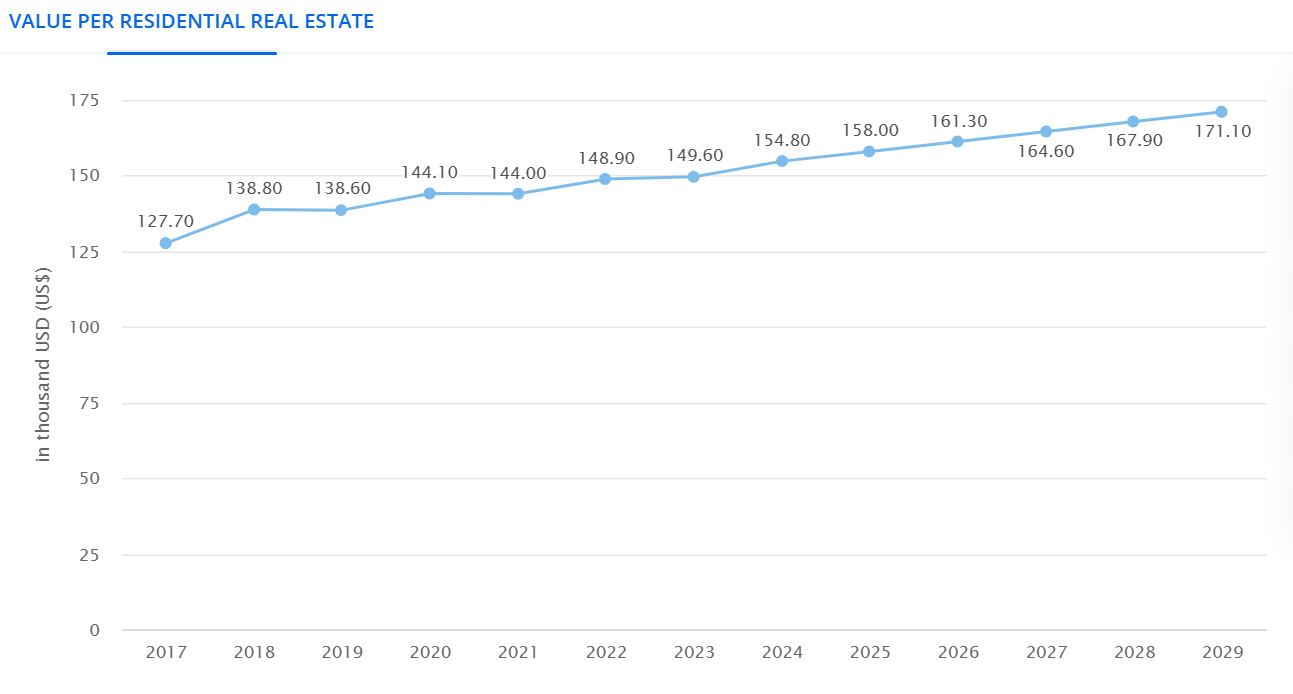

カンボジア

カンボジアは急成長を遂げている新興市場で、プノンペンやシェムリアップなどの都市部が注目されています。外国人投資家に対して比較的オープンな姿勢を持ち、不動産購入に関する法律も整備されています。

経済成長に伴うインフラの整備が進んでおり、将来的な資産価値の上昇が期待されます。また、観光業が盛んなため、短期賃貸市場も活況です。

加えて、カンボジアでは米ドルが流通しているため、ドル建てでの不動産購入と運用が可能です。他の東南アジア諸国とは異なり、安定性の高い通貨での投資ができる点が魅力です。

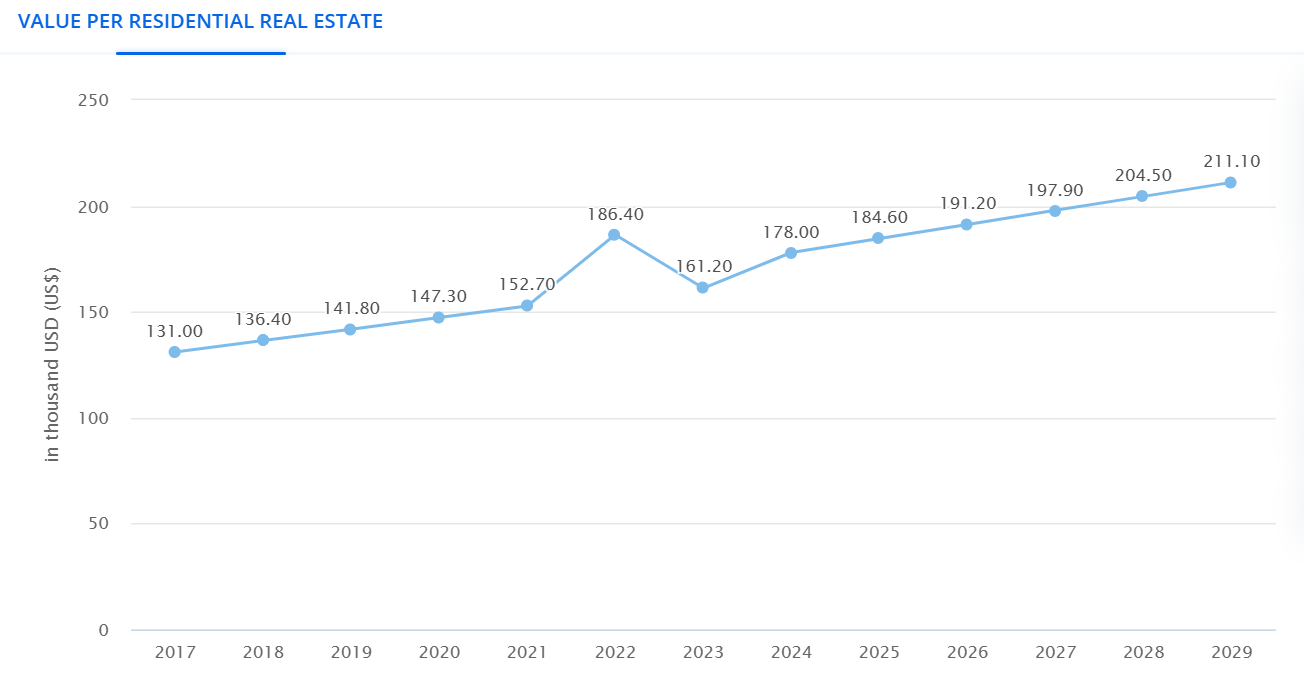

カンボジアの不動産価値は今後年間3%の成長率を2029年まで継続すると見込まれており、平均年齢が若く経済成長が期待されるカンボジアでの不動産投資は現在注目を集めています。

【出典】Residential Real Estate Cambodia|Statista Market Report

ベトナム

ベトナムは近年、経済成長が著しく、ホーチミン市やハノイでは賃貸需要が高まっています。若年層が多く、都市化が進む中で不動産の需要も増加しています。

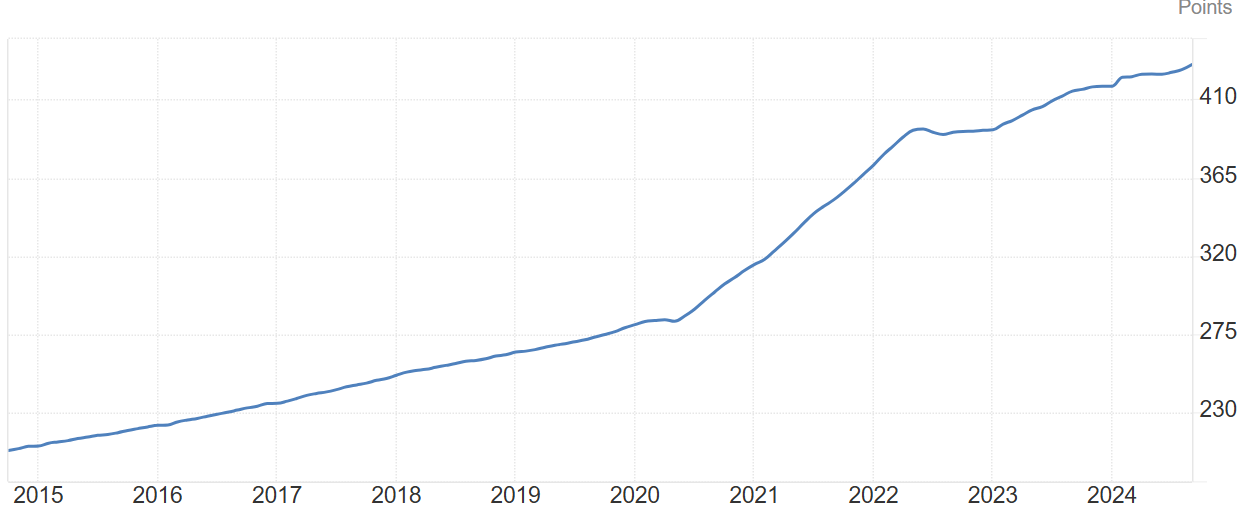

ベトナム不動産は過去5年間で59%の価格上昇率を記録しました。これはその他経済成長国と比較しても非常に高い数値で、ベトナム経済や不動産マーケットに対する全世界からの期待を表しています。

近年では、外国人に対する不動産購入の規制も緩和され、投資環境も整ってきました。今後の成長が見込まれる分野であり、賃貸収益の安定性も期待できる国です。

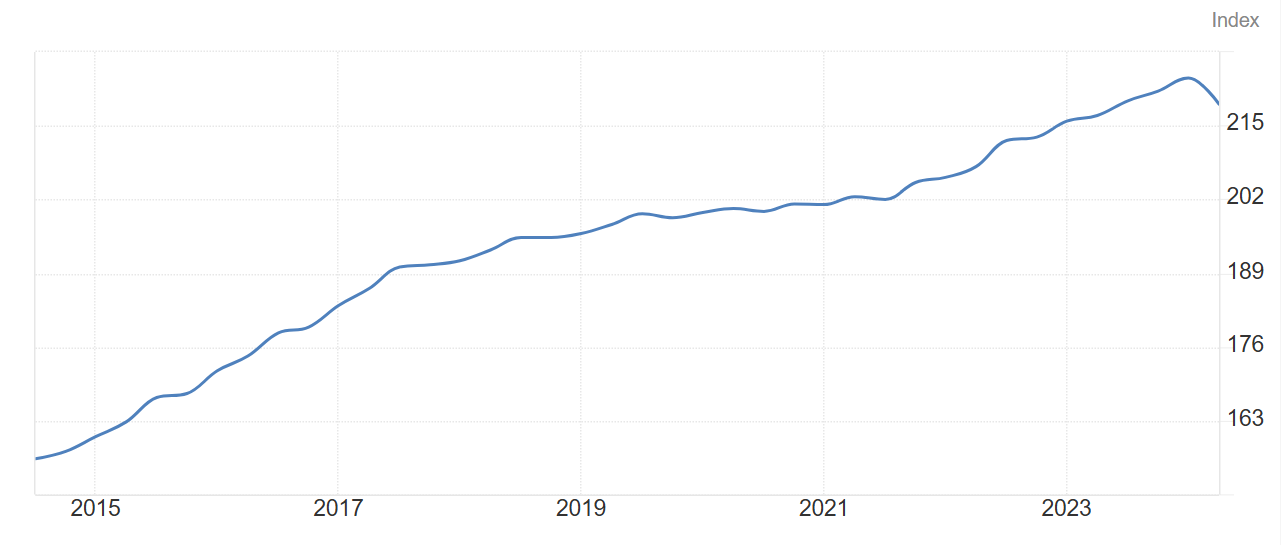

タイ

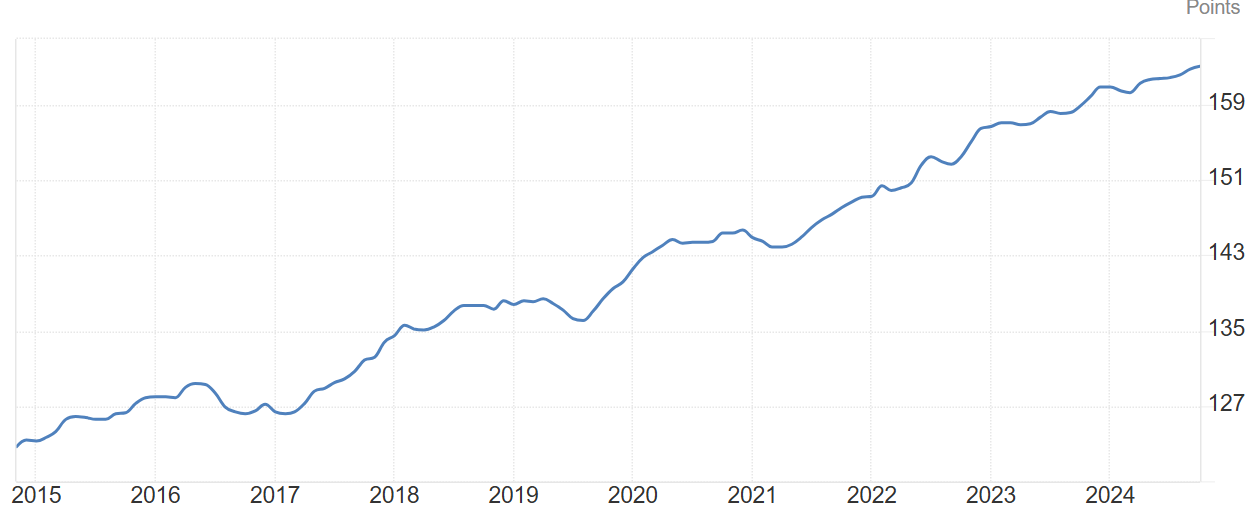

タイは経済成長国としても観光立国としても世界から注目を集めており、不動産市場の注目度も高いです。特に首都のバンコクにおける不動産価格はここ10年間上昇トレンドを継続しています。

バンコクの物件相場価格は既にかなり高騰していますが、今後もさらなる成長を遂げるとの見立てもあります。現在も住宅価格指数は年間約3%上昇しており、投資先の候補として引き続き注目されています。

アメリカ

アメリカは、成熟した不動産市場として依然として人気です。ニューヨークやロサンゼルスなどの主要都市では、外国人投資家にとって魅力的な投資先とされています。多様な投資商品があり、リスク分散も可能です。

【出典】Federal Housing Finance Agency

安定した経済基盤や高い透明性があり、長期的な資産価値の維持が期待できます。市場の動向を把握しながら、賢く投資することが求められます。

海外不動産投資の始め方

1. 海外不動産投資の目的を決める

不動産投資によって利益を得る方法は大きく分けてキャピタルゲインとインカムゲインの2つです。

キャピタルゲインは不動産の売却によって利益を得る方法で、不動産または土地の価格が上昇し、購入需要が高い場合におすすめの方法です。東南アジアなどの経済発展と人口増加が著しい国の不動産は、価格相場と需要双方の上昇確率が高いため、キャピタルゲインが目的の投資も選択肢の1つです。

一方、インカムゲインは購入した不動産の賃貸収入で利益を得る方法です。日本国内の不動産投資においてはこちらのインカムゲインを目的とした投資が一般的です。

海外不動産においても同様に家賃収入による継続した収益を狙うことは可能で、特に若年層の人口が多い国の都市部においては賃貸需要も高くなるため、こちらもおすすめの収益化方法です。

2. 情報収集して投資先(エリア)を決める

海外不動産投資において投資先国及びエリアの選定は非常に重要です。日本国内の不動産と比べて情報収集が難しく、現地に実際に住んだことのない方にとっては相場感や成長性の見極めは困難です。

物件の建つエリア周辺が今後どの程度開発される予定で、アクセス等の利便性の高さや建物の眺望や設備など、海外不動産投資を決断する際には考慮すべき要素がいくつもあります。

セカイプロパティは、1,000万円台から購入できる海外不動産を多数取り扱っているポータルサイトを運営しています。現地デベロッパーとの面談や現地視察を繰り返しているため、最新の情勢も踏まえておすすめの投資先エリアと物件をご紹介できます。そもそもどこの国に投資すべきかわからない方は、各国を比較した無料ガイドを閲覧してみて下さい。

3. 不動産仲介会社を選ぶ

海外不動産を購入する際、現地の不動産仲介会社から購入するか、もしくは海外に拠点を持つ日本の不動産仲介会社から購入するかという2つの選択肢があります。

現地の不動産仲介会社は、現地の不動産情報についての深い知見や、取り扱い物件数の多さなどが強みです。

ただし、現地不動産仲介会社とのやり取りは現地語もしくは英語となります。海外不動産投資には考慮すべき要素が多くあり、譲れない条件がある方も多いです。

そうした要望や疑問点を問題なく伝え、コミュニケーションを円滑に進めることは、多くの方にとって非常に困難かつ不安を伴うでしょう。

一方海外に拠点を持つ日本の不動産仲介会社は、現地におけるノウハウや知見は現地の不動産会社に劣るかもしれません。

しかし、日本人のお客様にとってコミュニケーションの問題がなく、疑問点や不安な点をスムーズに確認できる点は大きな強みです。

セカイプロパティは、海外への視察を行い、現地デベロッパーとの関係性を構築しております。そのため、現地でしか知り得ない最新かつ生の情報を基に、専門性の高いスタッフがお客様に最適の不動産を提案させていただきます。海外での資産運用や移住に興味や疑問点のある方は、ぜひお気軽にお問い合わせください。

海外不動産投資で成功するためのポイント

海外不動産投資で成功するためには、しっかりとしたリサーチとパートナーシップの構築が不可欠です。現地市場の理解、信頼できるサポート体制の確保、そして長期的な視野に基づいた戦略が重要な要素となります。

現地市場と投資環境の徹底的なリサーチ

投資先国の市場環境や経済動向を十分にリサーチすることは、成功の第一歩です。地域の人口動態、経済指標、不動産市場のトレンドを把握し、適切な投資判断を下す必要があります。

また、地域の特色や将来的な成長性に注目し、潜在的な投資機会を見逃さないようにすることが重要です。データや情報を基に冷静な判断を行うことで、リスクを回避しやすくなります。

信頼できるパートナーと現地サポートの確保

海外での投資は現地の法律や文化に精通したパートナーの存在が重要です。信頼できる不動産エージェントや法律事務所と提携し、現地サポートを受けることで、リスクを大幅に軽減できます。

地元の情報に基づいたアドバイスを受けられるため、投資判断がしやすくなります。また、現地でのネットワークを活用することで、より多くの情報が得られます。

長期的な投資戦略と柔軟なリスク管理の実践

海外不動産投資は短期的な利益を追求するだけでなく、長期的な視点での戦略が重要です。市場の変化に柔軟に対応しながら、安定した収益を得るためには、リスク管理の手法を取り入れることが不可欠です。

特に、為替リスクや法制度の変化に備えるための計画を立てておくことが、長期的な成功につながります。投資の目的を明確にし、戦略的なアプローチを維持することが成功のポイントです。

海外不動産投資に対するよくある質問と回答

Q. 海外不動産投資で利益は狙える?

不動産投資のため株式投資や事業投資と同じようには儲けは期待できません。株式投資や事業投資のような短期的に利益を上げる投資とは異なり、中長期的な投資となるためです。

しかし、日本の不動産投資と比べると、「経済成長率」と「人口増加率」が高いため利回りも高い傾向にあります。これら2つのファクターは、物件の購入と賃貸両方の需要増加につながり、キャピタルゲインとインカムゲイン双方において将来性があると判断できます。

Q. 海外不動産投資の利回りはどれくらい?

海外不動産投資で期待できる利回りは国によって異なります。日本の利回りは2024年11月時点で約4%となっていますが、その他アジアにおける利回り上位5ヵ国をご紹介します。

インドネシアは約7〜9%でアジアで最も高い水準です。フィリピンは約5〜6%で、特にマニラの都市部で高い利回りです。

カンボジアは約4〜5%で、まだ不動産価格が高騰していないため1,000万円台で高級コンドミニアムを購入することも可能です。

タイが約4〜5%、ベトナムが約4%となっており、日本の約4%とそれほど変わらないように見えますが、表面利回りのため日本で大きな収益を得るためには莫大な投資が必要となります。

上記以外の国も含めてより詳しく知りたい方は、こちらの記事も参考にしてみて下さい。

>>【2025年最新】海外不動産投資の国別利回りランキング!おすすめの国は?

まとめ

海外不動産投資は、基本の理解からリスク管理、購入手続きまでを押さえれば有力な選択肢になります。要点は次のとおりです。

- 成長の取り込みと資産防衛を同時にねらえる。人口増や都市化で賃貸需要が安定し、通貨分散で円安やインフレに備えられる。

- 国ごとに前提が違う。法制度や税制、為替、管理の実務を事前に調べ、専門家の確認を受ける。

- メリットは大きいが、成否はリスク管理で決まる。外資規制や短期賃貸の規制、為替、建設遅延などに備える。

- 長期資産形成の柱は三つ。安定収益と資産価値の成長、通貨分散による購買力維持、承継とライフプランの選択肢拡大。

- 購入手続きは順番に進める。申込金の支払い、書類準備、売買契約、残金決済、引き渡しと登記。現地の専門家と連携する。

目的と保有期間、許容できるリスクを数値で整理し、候補エリアの法制度と税制と実質利回りを比較しましょう。信頼できる仲介や弁護士や管理会社と体制を組み、無理のない資金計画で最初の一件から着実に進めましょう。